La Russie a proposé de créer une monnaie de réserve basée sur un panier de devises des pays BRICS alors qu’elle poursuit une stratégie de dé-dollarisation liée aux sanctions.

En théorie, l’idée a du mérite. En pratique, il n’en sortira pas grand-chose, sauf à plus long terme.

Par Levon Kameryan, directeur associé, Sovereign Ratings

La Russie et les autres membres du BRICS – le Brésil, l’Inde, la Chine et l’Afrique du Sud – ont chacun des approches différentes pour apporter des changements afin d’établir un système financier international alternatif non libellé en dollars, les motivations de la Russie étant liées à la pression croissante sur son compte de capital après sa guerre en Ukraine qui a conduit à des sanctions internationales plus sévères.

Pour les autres BRICS – et les pays qui aspirent à rejoindre le groupe, dont l’Égypte, la Turquie, l’Algérie et, plus récemment, l’Arabie saoudite – la dé-dollarisation est un objectif beaucoup moins urgent. L’Inde a une relation plus étroite avec les États-Unis qu’avec certains des autres membres du BRICS. Le Brésil et l’Afrique du Sud sont moins vulnérables aux sanctions américaines. La Chine et les États-Unis restent dépendants l’un de l’autre pour le commerce – la Chine était le troisième partenaire commercial des États-Unis en janvier-septembre 2022 après le Canada et le Mexique – ce qui diminue la logique pour les pays tiers d’abandonner le dollar.

Les mesures occidentales visant à isoler la Russie compliquent également une coopération plus étroite au sein des pays BRICS+ en raison du risque pour les autres de sanctions secondaires.

En outre, tous les pays BRICS+ ne disposent pas des ressources financières ou des incitations politiques nécessaires pour investir dans la création de leur propre infrastructure de marché non dollar. En effet, les États membres les plus puissants pourraient favoriser l’internationalisation de leur propre monnaie aux dépens des autres.

Figure 1. Le dollar domine le système monétaire international ; l’euro une seconde lointaine.

Composition monétaire du système monétaire international, %

Figure 1

Renminbi, pas de rouble, bénéficiaire naturel mais limité de la dé-dollarisation

Toute stratégie commune de dédollarisation entraînerait inévitablement une plus grande utilisation du renminbi chinois, rendant le groupe plus dépendant des politiques économiques de la Chine et une économie beaucoup plus grande, équivalant à près de 60 % de la production globale des BRICS. La Chine a lancé en 2018 des contrats à terme sur le pétrole brut libellés en renminbi, dont les volumes d’échanges sont parfois proches des contrats en dollars pour le brut Brent ou West Texas Intermediate.

Cependant, la monnaie chinoise n’a pas l’acceptation internationale du dollar ou de l’euro (graphique 1). La banque centrale chinoise n’applique pas un régime de change entièrement flottant avec une tendance persistante à utiliser des contrôles des comptes de capitaux pour gérer les flux de devises, même après les mesures de libéralisation prises.

Le dollar reste la monnaie dominante dans presque tous les domaines du système financier mondial actuel, suivi de loin par l’euro. Il semble peu probable qu’une autre devise dépasse le billet vert ou l’euro de sitôt.

La remise en question de l’hégémonie du dollar nécessiterait une réorganisation du système financier international, bien au-delà des relations commerciales, y compris les rôles des institutions internationales dirigées par l’Occident telles que le Fonds monétaire international (FMI) et la Banque mondiale (BM).

Fortes incitations à plus long terme pour l’internationalisation des devises BRICS+

Le groupe BRICS+ dispose de bonnes incitations économiques et politiques à long terme pour réduire la domination mondiale du dollar. Les pays BRICS représentent 40% de la population mondiale et un tiers de l’économie mondiale en termes de parité de pouvoir d’achat. Avec l’Arabie Saoudite, les BRICS auraient deux des plus grands producteurs de pétrole, l’Arabie saoudite et la Russie, et deux des plus grands consommateurs de pétrole, la Chine et l’Inde, ce qui augmenterait le potentiel de tarification des ventes mutuelles de pétrole en devises locales.

Le chiffre d’affaires commercial au sein des BRICS+ devrait continuer de croître. Le commerce extérieur de la Chine avec les autres pays BRICS a augmenté de 16 % pour atteindre 461 milliards de dollars US au cours des 10 premiers mois de cette année par rapport à la même période en 2021, soit le double du taux de croissance global du commerce extérieur de la Chine au cours de la même période.

Cela ouvre la porte au développement progressif d’un système financier secondaire non dollarisé, aidant les pays à étendre leurs sphères d’influence. Nous verrons probablement des efforts pour rapprocher l’infrastructure financière nationale non-dollar des BRICS, pour accroître le commerce mutuel réglé en devises nationales et pour améliorer la coopération avec les organisations intergouvernementales régionales telles que l’Organisation de coopération de Shanghai dirigée par la Chine.

Cependant, la création d’une monnaie commune BRICS qui joue le rôle de réserve de valeur ou de réserves pour les banques centrales des économies de marché à revenu intermédiaire restera un défi à long terme.

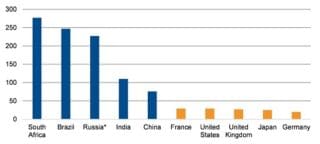

Graphique 2. Prime de risque : les spreads des CDS des BRICS sont nettement plus larges que ceux des pays émetteurs de monnaie de réserve

Spread CDS (bps), 5 ans, USD, 1er décembre 2022

Figure 2

La perception du marché du risque, jugée par les contrats d’échange sur défaut souverains pour les BRICS – même en excluant la Russie, qui a fait défaut sur sa dette extérieure en juin – se négocie nettement plus élevée que celle des pays émetteurs de monnaie de réserve (graphique 2).

La plupart des pays BRICS+ ont de bonnes raisons de rester dans les sphères financières occidentales, ne serait-ce que par le biais de leur adhésion à des institutions financières internationales.

Scope Ratings GmbH

Scope Ratings GmbH fait partie du groupe Scope dont le siège est à Berlin et des bureaux à Francfort, Londres, Madrid, Milan, Oslo et Paris. En tant que première agence européenne de notation de crédit, la société est spécialisée dans l’analyse et la notation d’institutions financières, d’entreprises, de financements structurés, de financements de projets et de financements publics.

Scope Ratings propose une analyse du risque de crédit axée sur l’opinion, prospective et non mécaniste, une approche qui contribue à une plus grande diversité d’opinions pour les investisseurs institutionnels.

Scope Ratings est une agence de notation de crédit enregistrée conformément à la réglementation européenne sur la notation et opérant dans l’Union européenne avec le statut ECAI.